にゃー🐈 ニャロです。

あの知床の船の事故は、ゾッとするわね。ちょうど半年ちょい前に、違う会社の観光船だったけど乗ったばっかりだったんだもん。

ジェットコースターだって事故を起こして死亡事故は起きるし、橋だって落ちるしトンネルだって崩壊するし、ミサイル飛んでこなくたって世の中は危険だらけ。安全運転してたって、おバカなヤンキーが飲酒居眠り運転でHUMMERで突っ込んできたら小型車はイチコロ。だから、幸せなうちに幸せを楽しんでおかないとね。

そんなわけで、ドナルド・キヨサキさんの本にも書いてある通り、

不労所得で、人生の限られた時間を楽しんで過ごすために、「地下労働」や「ブルシットジョブ」に費やさないで済むなら、そうしたいって僕は思うもん。マヌケな執行役員のブチキレに青くなったり、居眠り部下を叱って逆ギレされるための人生なんて、僕は嫌だもん。多分、そういうのが趣味のマニア・リーマンもいるんだから、自由よね。

そんなわけで、サラリーマンにとってもっとも身近かつ手軽な「不労所得」獲得手段が、上場株式保有による「配当」所得。米国株式のほうが全体的に配当性向が高いけど、税金の処理の面倒さがあったりして、もしナイスな「配当狙いで中長期保有したい日本企業株式」があれば、それはハッピーなわけ。

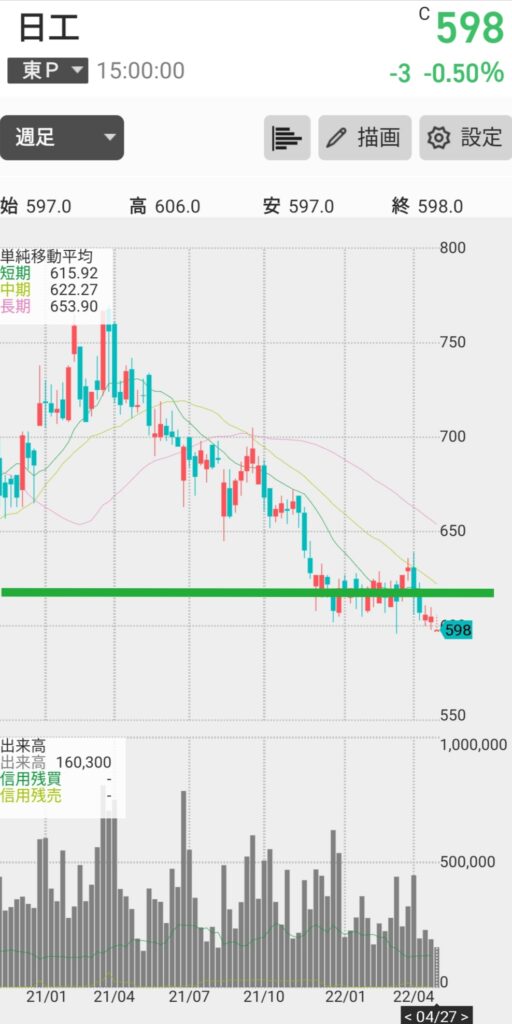

僕の「国内株式 配当狙い銘柄候補」で、今一番狙ってるのが、『日工』。ちょうど1ヶ月前くらいの3/17に記事にしたから、こっそり狙ってるわけじゃないかんね。

時価総額240億円、連結社員数 約900人の中小企業。細かい自己流分析は↑の記事でシェアした通りだけど、日本もタイも中国もアスファルト無しの生活は残念ながらあり得ないし、

最終的な収益の源泉は税金、道路工事なんかだから、原材料値上げも比較的にやり易い業界だしね。

そこそこの利益を継続的に上げていければ、年間30円/株の配当を継続できる可能性が高いってのがポイント。ってことは、600円/株で買えれば、年間配当率は税引き前で5.00%。税引き後で3.99%。悪くないわけ。

戦術的には、まず今年度の「NISA」の残り枠の約100万円を遣いきりたいの。非課税期間がたった5年間ってのがダサい制度だけど、落ちてる10円玉は拾う主義だからさ。

ここ最近の、米国利上げ幅拡大予想や中国のロックダウン拡大予想による米国株価下げに引っ張られて下げ下げしてる日本株。『日工』の株価は、配当金額30円/年に支えられて、600円近くまで下げると反発するのを繰り返し。

僕個人の分析としては、配当金30円/年を減らす可能性は低いし、仮にインフレによるプラント製造コストアップや、コストアップの価格転嫁に苦しんで収益悪化で配当下げたとしても中長期的には「アスファルトは必要、収益源は税金」ってことで30円/年 まで戻す可能性が高いかなって。

とはいっても、この規模の中小企業にいきなり数千万円を投資するのは、リスク高すぎじゃんね。

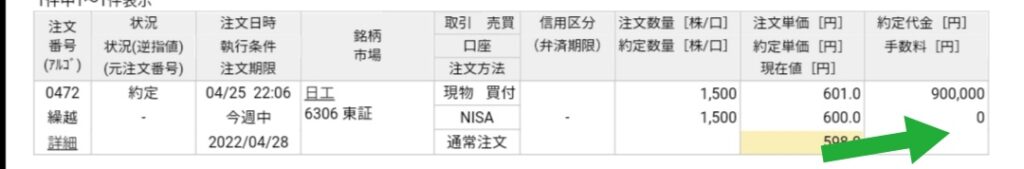

なもんで、601円/株で1600株を、指値の注文を入れたの。そしたら、やっと買えちゃった。やったね。

ってわけで、なぜか楽天証券の売買手数料がゼロ。合計960100円で1600株を購入、株主になったかんね。

きちんと年間30円/年の配当がでれば、年間配当30円×1600株=48000円。購入総額960100円で割ると、年間配当率はNISAで税金ゼロ(5年間)だから、4.999%。まあ、ざっくり年間5%の配当ね。グッド。

僕の戦術は、基本的には『波待ち』投資。配当への税金ゼロの5年間の間に、株価+30%を越えたら売却。NISA枠だから、5年以内の売却なら売却税もゼロ。5%×5年間だと、複利計算でも+27.6%。だから購入して一年とか二年で+30%超えたら、売却していいなぁ、って考え方。下げたら、長期的に『波待ち』していい銘柄って判断なのねん。

コメント