にゃー😺 ニャロです。

勉強してもしなくても、株式投資で成果がでるときはでるし、でないときは出ない(カジノみたい)だけど、中長期では確実に差がでるもんです。学校の勉強嫌いだったけど、株式投資に関する勉強はナチュラルに興味が湧くのって、やっぱり楽したいからかなあ、人間って単純。

資本主義ルールの中で、各企業(法人)がやってることって、投資や借入金を募ってお金を集めて、それを設備や人や技術開発に投資して、収益を上げて、それをシェアする。強いビジネスモデルだったり企業は、瞬間的に収益が落ちても挽回するし、弱いと倒産もしくは植物人間状態の法人に。上場企業はそれなりに成績表や『今後の計画(決算見通しだったり、中長期計画)』を開示してるので、少なくともカジノで「半か長か!」「ブラックジャック来い!」「流れ来てるぜ・・・フッ」というギャンブルよりも中長期で勝てるロジックがありますよね。楽したい人は一緒に勉強しましょう。

で、2021年8月の今、特にアメリカ株に関しては『政策金利の引き上げタイミング』 に関する思惑が株式市場に与える影響が強烈じゃないかってご意見が多く、要は「コロナ景気悪化に対するカンフル剤として政策金利をゼロにしてたけど、もうコロナ最悪期は過ぎたし、雇用の数字も良くなってるし、いい具合に政策金利を上げてブレーキかけないと景気が過剰に良くなってインフレ爆発しちゃわないようにしなきゃ」ってことで、アメリカの『FRB』の大物のコメントや、識者のコメントなんかで株式市場はかなり影響されてて、特に「予想以上に早く政策金利利上げ」が実施されると、高い確率でアメリカ株式市場はドーンと下げるはずです(▲10%〜?)。ただ、「アメリカの経済の底堅さや成長度合いは実際強いんだ」ってことで、その後、速やかに株価を戻すってご意見と、数年停滞するってご意見があって、なかなか推理小説みたいで面白いです。この辺のことをざっくり理解すると、日経新聞とか、大江キャスターの『WBS(ワールドビジネスサテライト。テレビ東京のTV番組『もやもやさま~ず』の兄弟番組)』をより面白く視えるようになりますね。

ちなみに、『FRB』ってよくでてくる言葉で、ググると、「FRB(The Federal Reserve Boardの略)は、日本における日銀と同じ、アメリカの中央銀行制度の最高意思決定機関で、日本語で「連邦準備理事会」とも呼ばれます。連邦準備理事会は、7名の理事から構成されています。

FRBが開く金融政策の最高意思決定機関に連邦公開市場委員会(FOMC)があり、FRBの理事7名や地区ごとの連邦準備銀行(FRB)総裁5名で構成されていて、アメリカの金融政策やFFレートの金利誘導目標を決定しています。」ということのようです。

そんな環境の中、僕が今、ざっくりと考えてる投資戦略は、お恥ずかしいですが、こんな感じです。

・今(2021年8月)、アメリカ含め世界的にコロナの『デルタ株』とか『ラムダ株」なんて派生種のせいで、再度景気が落ち込むんじゃないか、って言われてて、まあそうだろうなと思ってます。って場合は、上記の『アメリカ政策金利 利上げタイミング』は想定よりも早まらないだろうと。ってことは、今保有しているアメリカ株達は、もうヒト伸びするはず(特に石油関連株、資源(銅・金)関連株、そこまでは『波待ち』

・2021年中(秋〜初冬)に、アメリカ政策金利利上げ観測がより現実的になって下がる前に、製薬関係以外のアメリカ株を売却して現金化

・2022年頭くらいに、アメリカ政策金利利上げ時期がほぼFIXし、先行してアメリカ株式市場が下落したタイミングで、『ARCC』などの『BDC』株を一気に購入し、配当&株価上昇の両面で『波待ち』継続

さて出ました、『ARCC』とか『BDC』。僕も今年になるまで聞いたこともなかった企業だったり業種です。アメリカ株にはこんなのあるんだ、ってことでお勉強内容をシェアしますね。

まず、『BDC』ってのは、『BUSINESS DEVELOPMENT COMPANIES』の略で、日本語にすると『事業開発会社』、なんのこっちゃ、ですな。要は、新しいビジネスだったり産業、有望な企業に対してお金のサポート(金貸しというか、投資というか)や経営アドバイスをして、儲ける商売なんですって。新しいビジネスの場合、銀行なんかがなかなかお金貸してくれなかったり、アイデアはあるけど経営ノウハウは弱い、みたいなところに入っていって、その代わり高い金利でお金を貸し付けたり、報酬をとる、と。アメリカは『グーグル』『アップル』『アマゾン』『フェイスブック』以降も『ウーバーイーツ』『ZOOM』などなど、イノベーションで一気にビジネスが拡大する企業がどんどん出てくる国なので、こういう商売って、新ビジネスアイデアに対する投資だけど、ベンチャー企業の評価なんて僕にはできないので、そこを見極める目を持ってるプロがいる会社、だと思って色々勉強中です。創業時の『グーグル』や『アップル』も『BDC』から支援を受けていた、って聞くと「むむむ?」って思っちゃいます。

で、この『BDC』がお得なのは、利益の90%以上を配当に使うことを条件に、法人税が免除されるってこと。アメリカって、本当に新ビジネスが成長できる環境整備が進んでるんだなぁ、って思います。逆に言えば、『BDC』各社は、利益の10%以下で、固定やら経費やら役員報酬やらを出さないといけないから、少しでも利益を大きくすることに必死だろうな、とも思います。アメリカ凄いぜ。なので、仮に『BDC』でない企業が同じレベルの利益を上げても、必然的に『BDC』のほうが高配当になるわけです。うーん、単に「配当高くするから株主になってね、売らないでね」ってことじゃないってことだから、理由があっての高配当。ふむふむ。

『BDC』は何社もあるんですが、日本のNET証券会社で扱いがあるのが『楽天証券』くらいです。凄いぜ『楽天証券』。リスクが高い投資先という理由のようですが、上記の通り僕は許容していいリスクだと考えてます。

で、そのうちの代表的な一社が『ARES CAPITAL CORPORATION(ARCC)』なる会社です。『BDC』の中で最大手で、2005年以降安定的に配当が実施されている実績があります。2021年8月時点で投資先は365社、投資先の比率が大きい順に、『IT関連 20%』『ヘルスケア 14%』『ビジネスサービス 7%』『消費財 6%』『各種金融 6%』などなど、かなり投資先の業種は分散されています。

2005年から2020年までの配当額の推移を見ると、Min.1.3ドル/年(2005年)、Max.1.68ドル/年(2008年、2019年)と、安定的に推移しています。これは安心点。

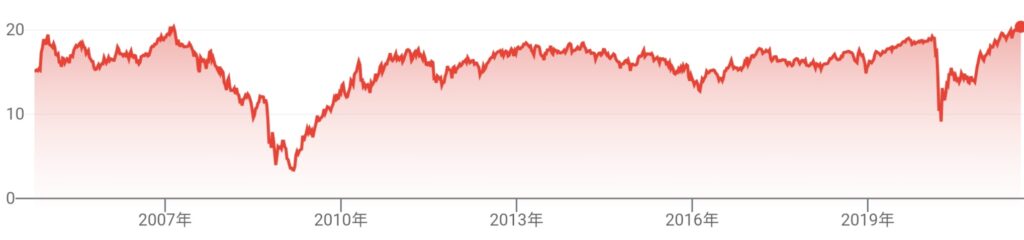

一方で、株価ですが、かなり暴れん坊将軍です。「銀行からお金を借りられない」新興企業などにお金を貸しているから高利回りなわけなので、経済環境がドカンと悪化(コロナだったりリーマンショックだったり)すると、株価の下がり方が半端ないです。このあたりが、楽天証券以外が扱ってない理由のようです(マネックス証券は2020年11月に「もう扱いません」って通知だしてました)。

株価チャートの通り、2008年(リーマンショック)の時の株価下げ幅は半端ないですね。一方で、配当はきちんと出してたので、よほど貸付金などの回収する力やノウハウが凄いのか(『なにわ金融道』がチラッと頭に浮かんじゃいます・・・)。2007年20ドルを超えていた株価が、2008年11月には5ドルを割り込み、2009年3月には3.4ドルまで下落。これは根性入ってないと、たしかに気絶しちゃう下げ幅ですね。2020年コロナ下落でも。しかし、配当は安定的にでていた。つまり、「タラレバ」ではなく単純な計算ですが、3.4ドル/株で2009年3月に購入した場合、その後の『ARCC』株の配当は、最低でも年1.4ドル以上あったので、配当利回りが41%/年が毎年入ってくるという、まさにジャックポット状態。あくまでも計算ですからね。

ちなみに注意点として、アメリカ株の配当には、税金がアメリカで10%、日本で20.315%かかります。二重課税になるので、確定申告で申告すれば、アメリカで取られた10%分は返ってきます。なので、サラリーマン的には、分離課税前提で、20.315%の税金ってことは、年1.4ドルの配当が1.1ドル強になるわけで、それでもこの計算上は32%/年以上の配当利回り。2000万円分も買っていれば、税引き後配当が年間640万円で、超余裕『FIRE』が2010年時点で実現してた、と。おっと、『たられば』でした。てへ。

まあ、それは過去の事実として、ポイントは、『経済状況が悪化した際、株価への影響は強烈だけど、配当維持力はありそう(実績としては”ある”)という点だなあ、と。それは、「税制上の優遇」および「(ここは不明瞭だけど)貸付金の回収や、投資先選別にノウハウ・力がありそう」って2点。

直近で20.30ドル/株の価格レベルが、アメリカ政策金利利上げの動揺で17ドルくらいまで下がって買えると、いいなぁ、というのが、『波待ち』プランでして。今の株価だと、配当利回り見通しが8.08%/年(税引き後6.4%強/年)。もう少し欲しいなあ、という欲張りさんです。『ARCC』はまだ購入実績ないのですが、お試しで同じ『BDC』の『オウル・ロック・キャピタル(ORCC)』をちょいっと先月購入し、その他数社の『BDC』の観察・『波待ち』を開始しているところです。

高配当といっても、『BDC』によっては株価の上昇トレンドが続いている企業もあり、また税引き後で配当利回り8%が確保できれば、再配当を継続することによって理論的には9年間で原資が倍になるわけなので、ポートフォリオの3割前後をそういう『主に配当目的、だけど波が来たら一旦売却』っていう数社を持てると、より余裕ができていいなあ、と思ってます、ということで。また『BDC』に関しては続報をシェアしますね。

コメント