にゃー🐈 ニャロです。

もう来週は2022年、今日はいきなり雪が降ってきたりだけどさ、ちょっとだけ、いつもと違うことをやってみると「発見」があるのよね。

安心な「行きつけの美味しいお店」以外のお店にチャレンジすると、残念な場合も勿論あるけど、ワンダフルな「発見」もあるんだから。

最近だと、辻堂の焼鳥の名店『みちのり』。湘南に住んでて、ここを知らないのは勿体無いもん。

真冬の海でサーフィン、ってのも、去年までは「ありえねーわよ」って思ってて。初日の出の海にサーファーが浮いてるの見て寒気がしてたんだけど、実際セミドライのウェットスーツ買って海入ってみたら、全然冷たくないし、海は混んで無いし、最高なんだもん。

仕事でも遊びでも、トライ&エラー無しにはレベルアップも発見も無いわけよね。

「株式投資」も同じで、僕は個別銘柄の株式売買を13年やってきてんだけど、最初の頃は酷い成績だもんね。「損切り」しまくってた個別銘柄投資 初年度の2008年、僕の株式投資偏差値 37 の時の成績、シェアしちゃうもんね↓、ちょっと恥ずかしいけどリアルなんだかんね。

この頃って、株式投資雑誌で目についた銘柄をお試しで買っちゃったり、ちょっと株価が下がるとビビって売っちゃったり。サラリーマンだったから給料やらボーナスがあったらか生きていけたけどね。

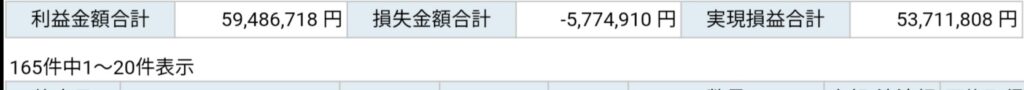

そんなトライ&エラーで投資偏差値を向上させたお陰なのか、単なる運なのか、この13年間で売買損失は通算で+53百万円。損切りによる損失▲6百万円を利益+59百万円でリカバー出来てるから、結果だけで見ればグーちゃんよね。

これに、まだ損益確定させてない「評価損益」26百万円から税金20.316%を引いて、更に受領済の配当金を合計すると、株式個別銘柄投資の13年間の成績は、税引き後で約+85百万円。

単純に13年で割ると、+約6.5百万円/年。これって、基本的に損切りしない『波待ち』投資を10年以上継続してきた結果だから、今後もマイナーなトライ&エラーで遊びつつ、メジャーな金融資産は『波待ち』投資を継続するかんね。

はっきり言って、『波待ち』投資って、マニュアルは無いし、

複数のパラメーターを自分なりに分析しなきゃいけないから、「じゃあ、何を買えばいいの?」「何が売り時なの?」って単純リーマンに聞かれても困るのよ。確かなのは、未来のことを「断言」しちゃう情報は、既に嘘つき確定ってことだけ。

僕の考えなんだけど、『波待ち』投資の超重要なポイントは「市場環境」「企業の質」「買値」「売却ターゲット値」「配当」の五点なの。自分の復習としてまとめてみるわね。

「市場環境」

ニュースでやってる「日経平均高い」、とか「安い」、とか、「米国S&P株価が史上最高」とかって、あまり気にしないわよ。だって、多数企業株価の「平均値」だもん。

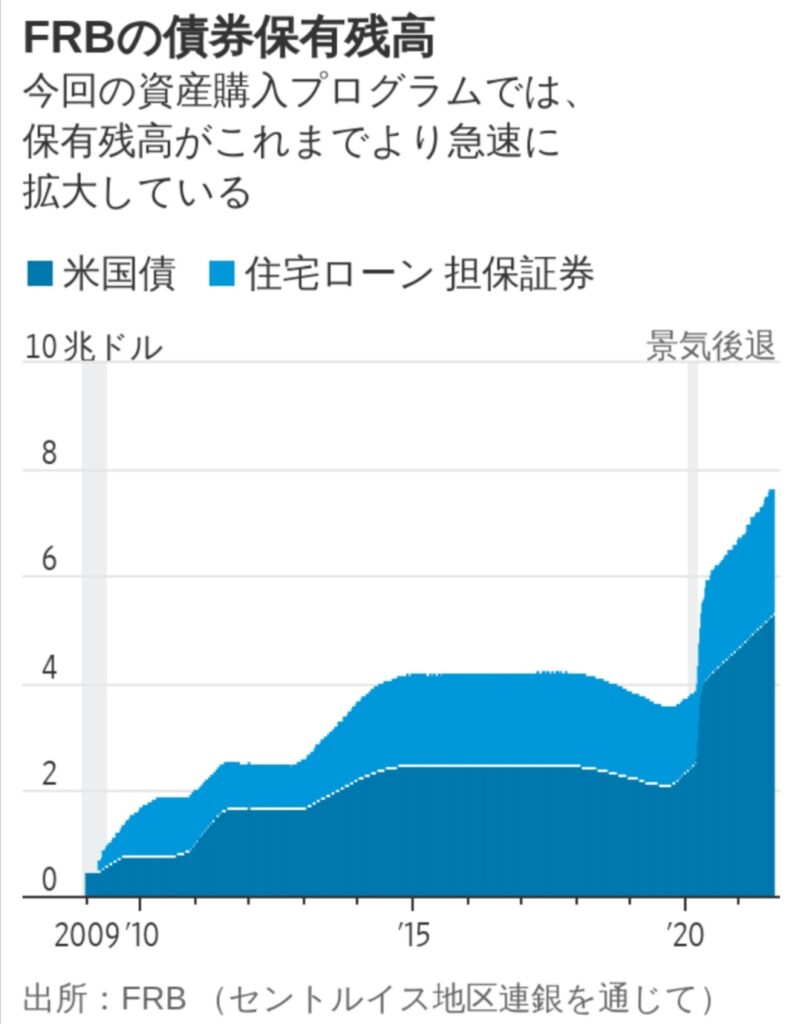

僕が気になるのは、米国や日本の中央銀行がお金をばら蒔いてる事実。国がETFって手段で株式を購入したら、株価上がるし、債権や国債を購入すれば通貨価値が下がるから、相対的に企業価値=株価は上がるわよね。

「テーパリング」とかって、来年2022年3月に、米国の中央銀行 FRBは資産買い入れ終了の見通しだっていうんだけど、積もり積もった買い入れた資産を売るわけじゃないのよね。

ちなみに、日本の中央銀行 日銀の国債保有残高は今年9月末時点で538兆円。加えてETFを50兆円、REITを7000億円。

合わせて約590兆円。人口が日本の2.6倍で、かつ人口が今後増加する見通しの米国が約900兆円(日本の1.5倍)、どっちも通貨価値を薄めてるから企業価値=株価が通貨に対して相対的に上がるよね、ってのが僕の予測。もし企業の価値が変わらない場合ね。

米国も日本も、中央銀行が保有してる国債・債権・ETF株式を売却するってなった大暴落だろうけど、そんな勇気ある中央銀行総裁はいないわよね。

この「国の借金」の大きさを見ると、円が中長期でドルより安くなるなぁ、って想定できちゃうわよね。借金を返す国民の数、人口推移だってアメリカは増える、日本は激減していくわけで。

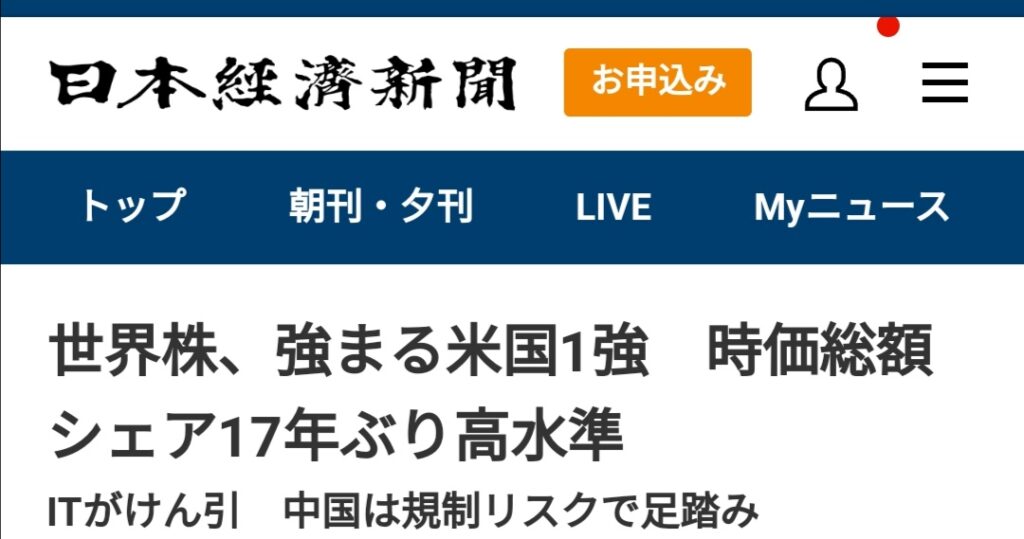

さらに、今朝の日経新聞の記事がわかりやすいけど、

このグラフって、株価 = 企業価値の勢力推移よね。

アメリカが44%から更に今後シェアをアップさせそうなのと対照的に、日本は8%から更にダウンしていきそう。

まあ、実感あるわよね。家電屋さんに行けばでっかくて安いテレビは中国ブランド、日本メーカーの家電も生産国はアセアン・中国だし、鵠沼エリアの車庫覗くとテスラがじわじわ増えてるし、実家のママの新しいスマホはアップルだし。日本に落ちるお金は確実に減ってるんだもん。

ってわけで、「市場環境」としては、2022年は全体感としては2021年並みだと思うんだけど、企業個別で成長している企業は当然株価も成長するわよね。

それに、米国のバイデンさんインフラバズーカ100兆円の恩恵を受ける企業や、「温暖化防止対策」関連や、ウクライナ・台湾関係で軍需関係は中期的にお金が集まりそうだって推測できるわよね。

そして、ほんの一部の成長株な日本企業は中長期で株価上昇を期待できるだろうけど、この世界的な企業価値のシェア推移をみると、やっぱりメインの投資先はアメリカ株式市場にせざるをえないわね。

「やっぱり社会主義じゃん」中国は、無理。習近平さん、マジで皇帝になっちゃってんだもん。民間企業がどうなろうと、税収激減しようと関係なし。ご自身の任期中に台湾統合して歴史上の名皇帝になること、あわよくば沖縄も領土に加えてアメリカをギャフンと言わせれば最高なんだろけど、それは阻止したいわよね、日本共産党党員以外は…

「企業の質」

これは、株式投資の目的によるのよね。

株価上昇による株価倍以上での売却利益目的なら、企業の成長力だったり、「人気投票」で受けそう事業かどうかだったりだしね。「次のGAFA」を狙ってる投資家は世界的に多いから、「Next テスラ」の『リヴィアン【RIVN】』の上場株式総額みたいなことなっちゃってんのよね。

配当金や+30%程度の売却利益目的なら、事業収益や財務的安定性が重要ポイントよね。米国株だと『コカ・コーラ【KO】』、日本株だと『三菱倉庫【9301】』なんかが該当するけど、こっちは買い時が特に超重要だから、株価の波の下がったタイミングをちゃんと待てるかどうかよね。いわゆる、「市場暴落万歳」様式よね。

「買値」

そうなのよ、当たり前だけど、株式投資の利益って、売却利益も配当も「買値」によって大きく変わるのよね。激務リーマンでトイレ行く時間ないくらいなら「毎月積み立てETF」なんかが人気みたいだけど、それだと株式投資偏差値が上がらないから、僕はやらないわね。

2022年は、米国の中央銀行 FRBが利上げ開始する可能性が高いみたいだし、「ネクスト オミクロン変異株登場」とか、ロシアによるウクライナ進行とか、株式市場全体が動揺する可能性のあるイベントがいくつかありそうだから、狙ってる株式銘柄の急落による買い入れチャンスあるかもね。見逃せないわ…

「売却ターゲット値」

これなのよね。僕は、保有銘柄によって「ゴール戦略」を決めてるんだけど、最低売却ターゲットは買値から+30%(売却利益から税金20.315%を引いた税引き後で約+23.9%)。

ターゲットまで株価が達した時に売却すんのって、難しいのよね。心の中にいる欲張り悪魔が囁くんだもん。「こんなに株価元気いいんだから、更に10%くらい上がるんじゃないにょーん?」って。

まぁ、そこで下がっても、また『波待ち』すればいいんだけど、購入するときの「購入~売却戦略」の前提となる情報に変化点が無いなら、戦略に沿って任務遂行したいわよね… 頑張るわ。

『配当』

これも重要ポイントよね。数年、下手したら10年以上「売却目標株価」に到達しなくっても、配当が買値に対して例えば8%/年あれば、それを再投資していけば10年間の配当金総額は買値の116%だかんね。配当税20.315%を引いて複利計算しても、買値の86%。複利の力って、怖いわぁ。

一般的に、IT系の新興企業は、配当出さないで「企業価値=株価」を向上させることで株主に報いる、って企業が多いわよね。『Amazon』なんて、今だに配当ZERO、利益は投資に全部回し続けて納税額も最小化して、成長続けてるから、自社内で複利再投資を続けてるわけで。投資先があるってのは、優秀な経営者がいる証拠よね。

一方で、「利益剰余金」を3兆円溜め込んでる『キヤノン』、去年配当を半減させてくれちゃって、株価はどっかん下げたわよね。

僕は『キヤノン』が貯金使ってメディカル関連の企業買収続けて、成長路線に復帰するストーリーに賛成してるし、実際に営業利益も増加させてるから『波待ち』継続するし、半減でも配当は出てるから累計で購入額トントン近くまでは来てるからいいんだけど、

学んだのは「配当狙って株式購入する場合は、過去の配当実績だけじゃなく、中長期での企業収益のリスク確認」が必要、ってこと。一眼レフぶら下げた観光客って、昭和の景色だもんね…

ってわけで、2022年も、優秀な一流企業の経営者・管理職・平リーマンさんたちに稼いで頂いて、ゴージャスにビジネスクラス欧州旅行やチェンマイ旅行できるように資産運用頑張るわよ。っていっても、サーフィンしたりルアー投げたりしながら『波待ち』するだけなんだけど。

課題は、原油価格『WTI (West Texas Intermediate) 原油先物 』が100ドルを超えたタイミングで、悪魔に惑わされずに、『エクソン・モービル【XOM】』と『ロイヤル・ダッチ・シェル【RDS B】』を売却できるかどうか、なのよね。エクソンの配当、魅力的だからなぁ…

コメント