にゃー🐈 ニャロです。

甲斐の国、山梨県笛吹市。甲府盆地に面した丘の上に連なる果樹畑。

お盆の今週、巨峰とか、

藤稔とか、

まさに旬。「葡萄狩りモリモリ食べたいだけ食べ放題」バスツアーのお客さんたちはムシャムシャと。今年は少し雨が少なかったけど、総じて良い天気だったみたいで、巨峰も藤稔もとっても良いお味で。

で、そんな果樹園のとれとれの桃、少しでもキズがあると価格がガクッと暴落しちゃうけど、

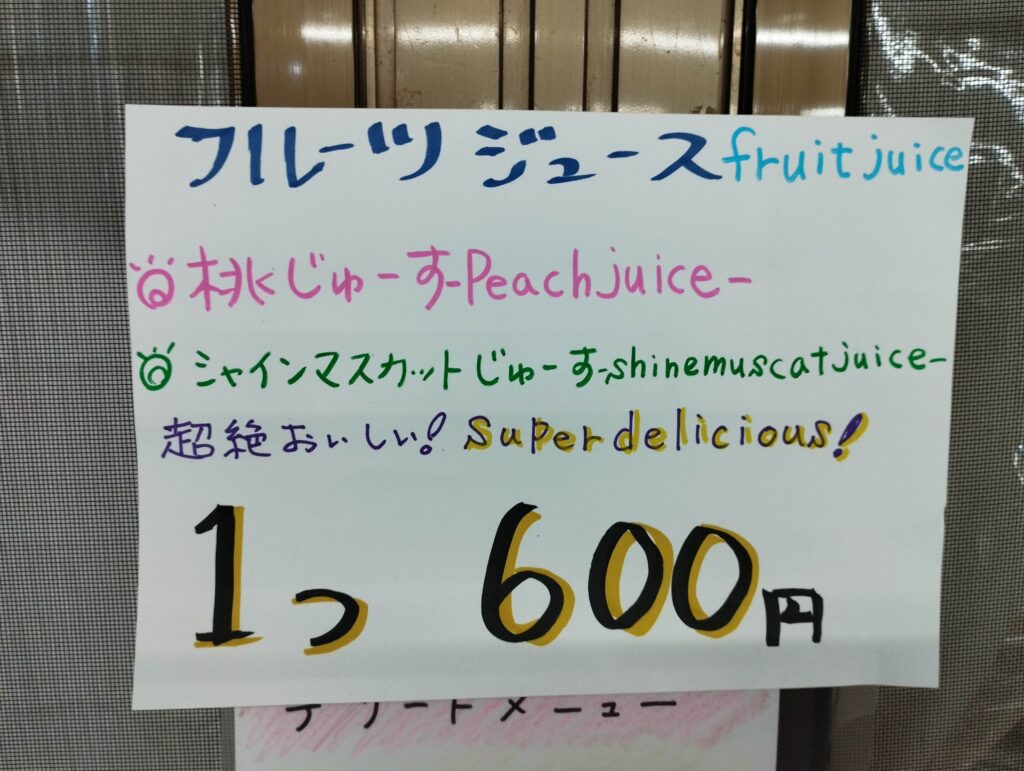

ジュースにしちゃえば大丈夫。果樹園でその場でミキサーで作ってくれる桃ジュース、

不二家ネクターが庶民のジュースなら、この桃ジュースは王様のジュース。高貴な香りに繊細な甘さ、うっとりしちゃう激ウマジュース。

シャインマスカットジュースも飲んだんだけど、こっちは酸味が無くってひたすら甘い、カキ氷のシロップみたいなジュース。こっちは、オススメしないわよ。

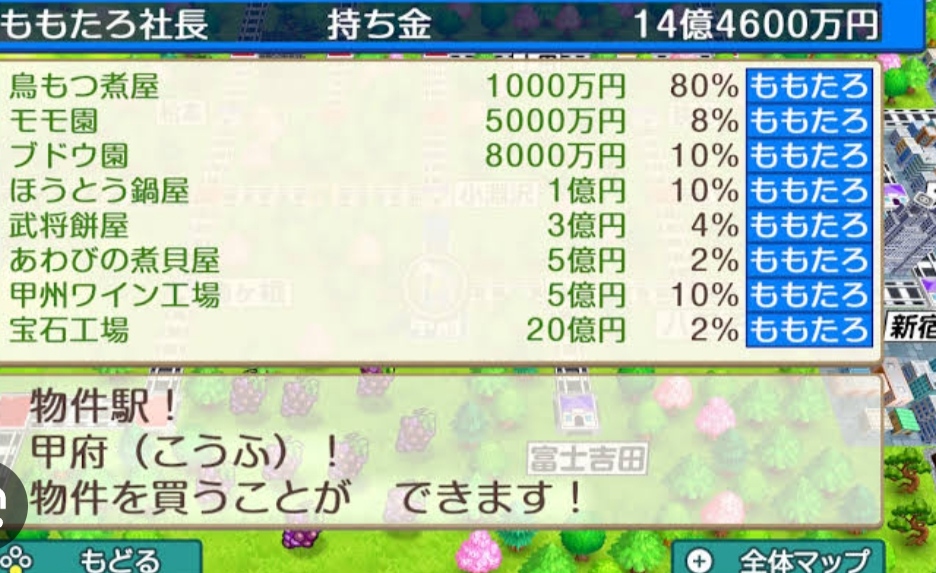

まあ、とにもかくにも、みんな大好きな電車サイコロ経済ゲーム『桃太郎電鉄』をやったことあるならわかるじゃんね。台風とかボンビー襲来とかリスクはあるけど、畑買えば毎年の作物の収穫だったり、それを現金化できれば収入も入るじゃんね。

そんな仕組みを活用してたのが、平安時代とかの「荘園制」とか、江戸時代の「地主・小作農」とか。地主様は畑を所有するだけで毎年小作農さんたち(=労働者さんたち)から作物や地代を巻き上げる不労所得者だったわけよね。

そんな、桃や葡萄の収穫真っ盛りの山梨県笛吹市の果樹園を眺めてたら、フッと思い出して。

もうサラリーマンリタイアして2年以上になるけど、サラリーマンだったときに、呑み会とかで誰かが、

「いやー、こないだ買ったトヨタの株、もう10%も値上がりしちゃってさー、ウハウハだぜ」

みたいな事、言うじゃん。するとさ、大概だれかが、

「まだ、その株、売ってないんだろ?じゃあ、まだ利益確定してないじゃん。早く売っちゃえよ〜、どうせすぐ株価下がるぜ」

とかって、言ってたなー、って。

そうゆう「デイトレード的な株式売買」とか、瞬間的なイベント(配当落ち、IPO、コロちゃん明けの旅行需要、タマゴッチとか流行りモノ)根拠の短期株式売買だったり、オカルト的な「何日線チャート解読法」やら「株式アナリスト推奨の絶対オススメ銘柄」やら、買った株価より値上がりして売れば「儲かった!」、値下がりして売れば「ナイス損切り!」… ご苦労様です。

近未来が見えちゃう霊能者だったり、インサイダー情報を入手できる権力者だったり、なんの保証もないのに「絶対株価上がる確信」を持っちゃったギャンブラーだったり、「株式の売却益で収益をあげたい」って、わかりやすいけど、短期投資ほどギャンブル性が上がる気がするのよね。どう思う?

なんで株価が上がるかって、そりゃ単純に「その会社の株を買いたいヒトが売りたいヒトより多い」からじゃんね。

じゃあ、なんで「その会社の株を買いたい」のかって、そりゃ、その会社が更に稼ぎそうだから、じゃんね。その稼ぎは、企業の経営者たちの経営方針によって、企業の成長のための投資(設備、開発、人材、企業買収などなど)に使われたりするじゃんね。それによって企業の収益が拡大したりして、更に株を買いたいヒトが増えて、株価が上がる、みたいな。

アメリカの『AMAZON』とか『Google』とかは、無配当方針で、稼ぎは全部「企業成長のための投資」回してんのよね。「株主さんは、株価上がっていくから満足してねー」って。

でね、僕もお勉強に、ちょこっと『AMAZON』株を買ったんだけど。

いまんとこ、まだ▲10%くらいの含み損。一番下げたところで▲30%下げたんだけど、モチロン損切りなんてしないけど。でも、『FIRE』して賃金収入無い僕としては、結構困った投資先だって気がついてさ。やっぱ、ナニゴトもトライしないとわかんないことってあるのよ。

ナニが困るかって、現金がね。生活費が必要じゃん。水道光熱費とか、ワインとか、豚切り落としとか、現金が無いと生活できないのに、配当が無いと、干上がっちゃうのよ

だからさ、もし僕が「無配当方針」の企業株式しか保有しなかったら、生活のために定期的に株式を切り売りしないとダメじゃんね。

株価がグイグイ上がる一方なら、それでいいんだろうけどさ。そんなの、僕は信じないし。ってか、世の中に「確実」とか「永遠」なんて無いじゃん。

それに、笛吹市の葡萄畑と一緒で、畑も株式も、切り売りしていったら、どんどん減っていって無くなっちゃうじゃん。極めて持続不可能なやりかたじゃんね。僕はそう思うわけ。

だからさ、僕は配当を重視してんのよね。理想は配当を再投資して金融資産を膨らませる株式投資運用だから、毎月のお給料で生活費を賄えたサラリーマン時代は、

配当➡再投資(配当がある株式を購入)➡更に配当が増える➡再投資(配当がある株式を購入)➡更に更に配当が増える

ってゆう感じじゃんね。そりゃそうだ。買った瞬間に時価が半分になっちゃう新車とか、

その他諸々、かかるじゃんね。買った後も駐車場代や車検、保険、故障修理でジャンジャンおカネは出ていくお荷物物件なのに、

ほんの1000キロしか走ってないのに中古車価格は半額。中古車販売店「ビッグモーター」とかで買い取ってくれる金額は…

ヤダヤダ。貴族でも富豪でもない庶民が、マイカーみたいな馬車を買うと、ろくなことないじゃんね。

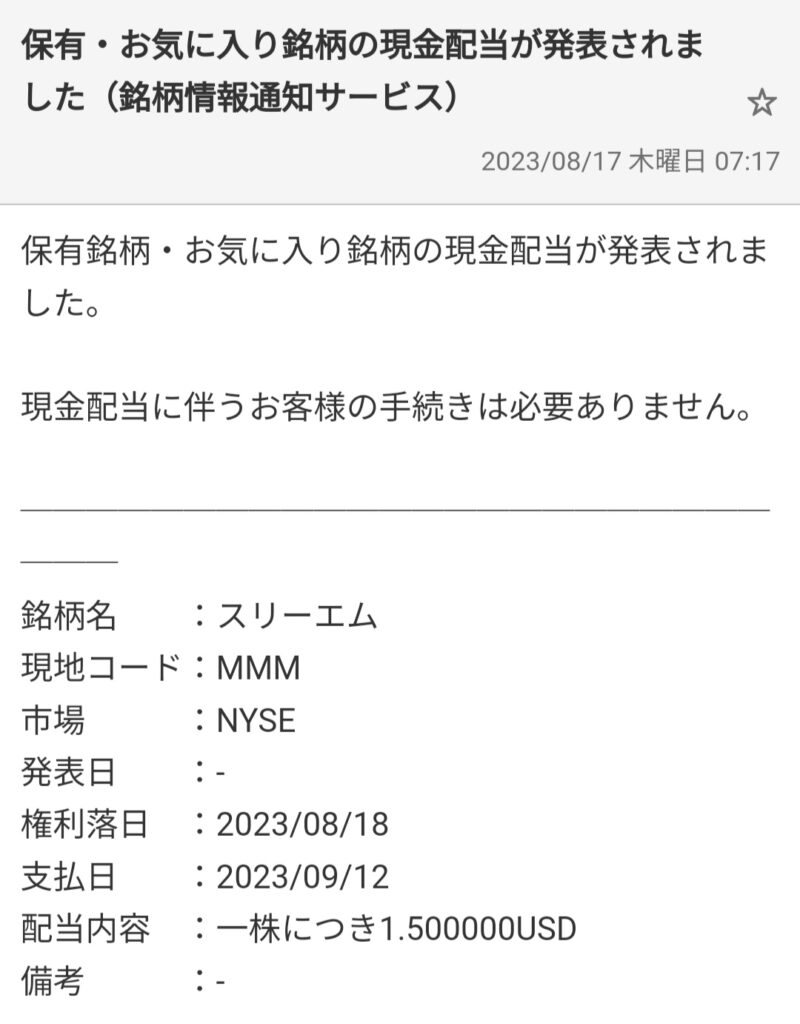

先月7月に、今年のNISA枠ギリギリの82株買った安定配当のアメリカ株式『3M / スリーエム【MMM】』、

やっぱ、NISAの税金優遇は甘受しないとね。売却益だけじゃなく配当税20.315%も無しだもんね。そらデカいじゃんね。

アメリカ株の場合は、アメリカでの配当への徴税10%は回避できないけど、それでも通常よりも10%以上お得に配当を手取りできるじゃんね。

来月9月に、早速初めての『スリーエム』配当、1.50ドル/株✕82株=123ドル、税引き後で110.7ドルを貰えるじゃんね。年間だと110.7ドル✕4回(四半期毎の配当前提)=442.8ドルじゃんね。

99.17ドル/株で82株購入したから、8132ドル(≒ 118万円)だったじゃん。NISAの年間制限120万円以下じゃんね。

これで、年間手取り配当が442.8ドルなら、年間配当利回り(税引き後)で5.44%。ものすごい高配当じゃんね。うひょ。

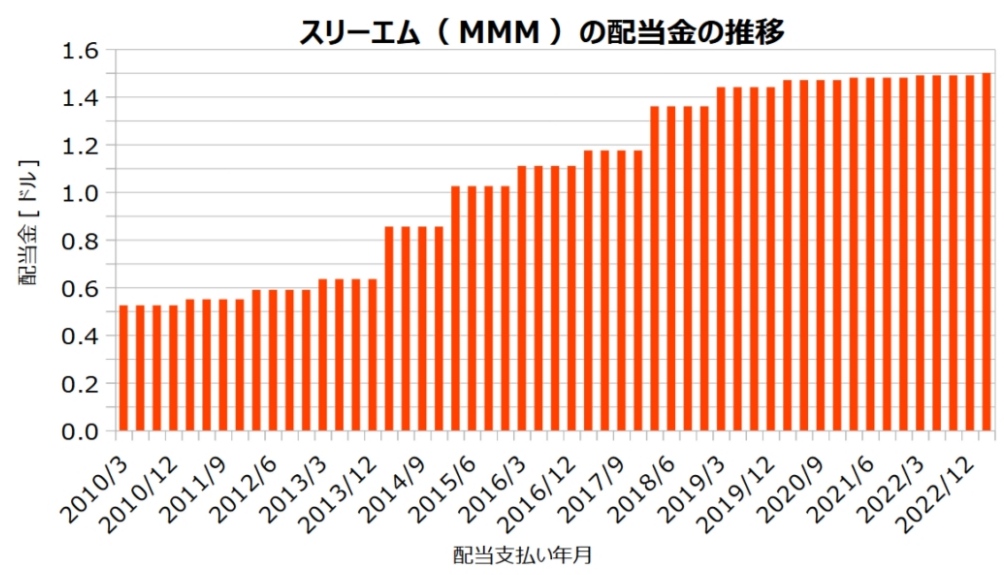

しかも、僕の(怪しい)分析では、リスクは配当に関しては「低」。連続増配65年間って、実績は信頼の積み重ねじゃんね。

要注意なのは、今年2023年内に、あの恐怖の「スピンオフ」を予定してること。だから、誰にもオススメしないけど、

⬆NISAの有効期間内は安心。5年以内に、適当なタイミングで売却しないとアレだけど。だから、NISA枠以上は買えないのが、困っちゃうんだけど、しょんねえじゃんね。

ってわけで、年間税引き後配当利回りが5%以上だなんて、6000万円相当の投資に対して年間税引き後で300万円もあれば『FIRE』生活成立しちゃうんだから、「株売らなくても、利益確定」じゃんね。ただし、リスクはあるけどね。

ってわけで、世の中には知ってることも知らないことも、色々あるわけ。飲み屋さんとかで無知をさらけ出さないように、要注意じゃんね。

コメント