にゃー🐈 ニャロです。

残念ながら台風7号の進路は西に逸れつつあるけど、昨日夕方の二度目の出撃は楽しかったわ。ちょっとダンパー気味だったけど、3回ナイスなセットの波を楽しんじゃったもんね。

最近は南風続きで、鵠沼ビーチの波はガチャガチャ続きだったから、台風に感謝じゃんね。海がかき混ぜられて、台風去った後はタチウオとか廻って来たりして。ウヒヒ。

でね、最近たまに聞かれるのが、「じゃあ、あんたの言う『良い会社』って、ナニを見ればわかるんだよ、どうなんだよ、え?」、みたいな。

まあねぇ、日本の夏は暑いもんだけど、気温30度以上湿度99%、セミがミンミン鳴いてる中で毎日通勤してると、「やだなぁ、こんな日は自宅でクーラー効かせてメジャーリーグ中継観戦して、昼からビール飲んで昼寝して、夕方日が落ちる前くらいにサーフィンでもして、グダグダしたいなぁ」って思うのは極めて普通の人類じゃんね。ねぇ?

それに、自動車製造業界とか、ほんの一週間お盆休みだったりするから、「休み明けで出社すんの、憂鬱だなぁ。貯金の100万円を株式投資して3日で1億円になったりしないかなぁ」なんて妄想したりするじゃんね。人間だもんね。

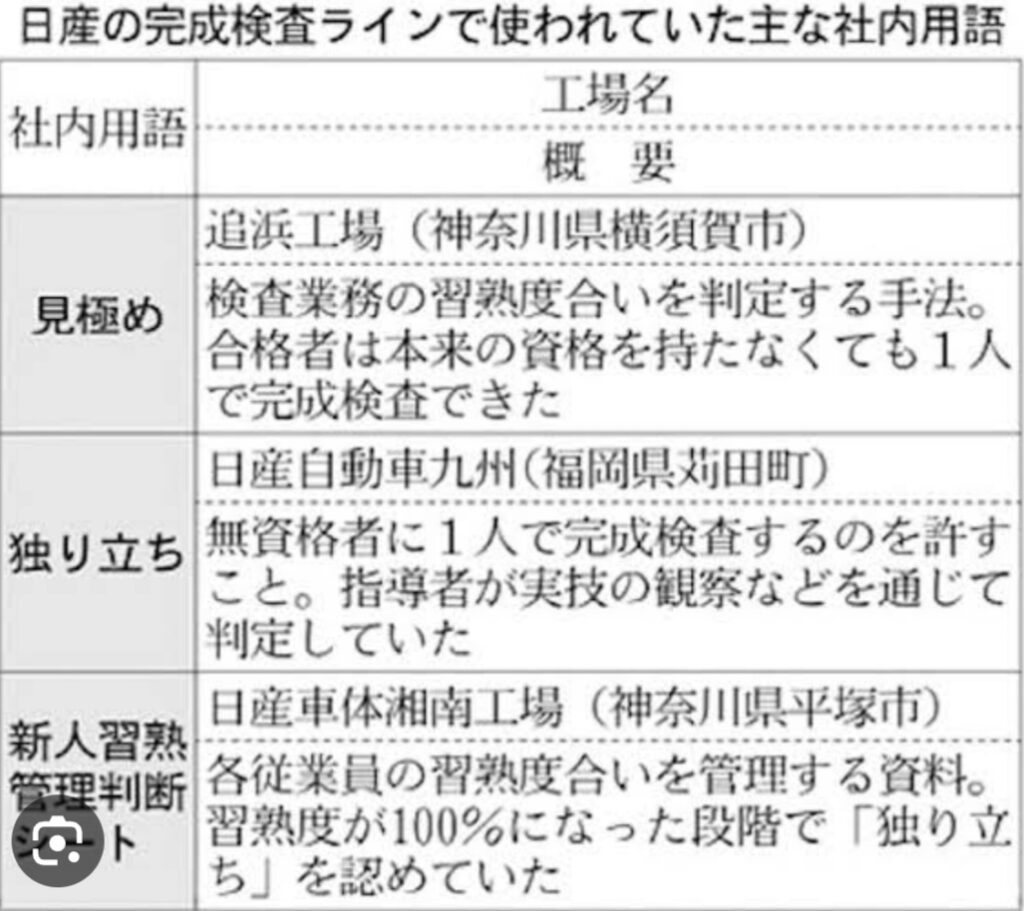

まぁ、デスクワーク労働者なら、会社に到着すればそこそこエアコン効いてて涼しいだろけど、就業中はココロを無にして「労働」しないといけないし。自分好みのお仕事なら楽しいだろけど、つまんねー仕事とかイヤな仕事、「入口の街路樹に除草剤撒いとけ」とか「サプライヤーから、あと1億円刈り取れ(値下げさせろ)」とか、「無資格検査、じゃなくって「見極め」できてっから、アイツに今日の検査やらせとけ、じゃヨロシコ」とか。

ラッキーにも、「仕事なんて手を抜きまくっても、上司がタコだから全然オッケー。就業中にソリティアで時間潰しまくりだぜ」ってリーマンさんも多数いそうだけど、

南米アマゾン流域から富士サファリパークまで出稼ぎに来てるカピバラさんみたいじゃんね。富士山の伏流水で行水三昧だけど、本当は故郷のアマゾンで自由気ままに暮らしたいんじゃないかしら。本当はどうなのか、わかんないけどさ。

で、「良い会社」なんだけど。

会社は生き物だし、永遠に「良い会社」なんてありえないし。会社自体も経営者が変わったり市場が変化したりテクノロジーが世代交代したり競合他社が大化けしたり。だから、「この会社が良い会社!」ってのは流動的だかんね。

とは言っても、例えばサラリーマンやってると「取引先」ってあるじゃん。お客さんだったり仕入先だったり。

単純に「T社のほうがN社より昨年度の営業利益が2.3兆円も多い」みたいな数値化されてると比較しやすいけどさ。

でも、サラリーマンやってると、「T社の納入予測数量(=販売予測台数)はブレないねー、販売店の営業力が強いのかなー?」「N社の納入予測数量は酷いねー、いきなり要求数量倍なったりゼロなったり。『モノづくり活動』とか言ってるけど、昨日今日で製造数を倍にしたりゼロにしたら経費がどんだけ無駄になるか、全然わかってねーじゃん」みたいな会話、してるじゃんね。

決算見れば、1台あたりの粗利とかもわかるじゃんね。軽自動車や小型車ばっかり売ってるメーカーより、レクサスとかアルファードとかランクルのほうが利益率高いに決まってんだから、そーゆーのもアレじゃんね。

平塚在住のツーリング大好きリーマンさんは、小遣い稼ぎに「コロナ終了➡旅行業が稼ぐ➡H.I.S.株買って、ちょい上がったら即売り」ってやってて。

彼は、某一流自動車メーカーの金型担当平社員だから、普通に出社してればボーナス込みで年俸900万円くらいは貰ってるから、小遣い稼ぎ投資で全然オッケーなのよね。トータルでどういう投資成績なのか知らないけど、自分の投資スタイルがあるってのは、良いじゃんね。

僕の投資スタイルで言ったら、ちょっと買えない会社ね、「H.I.S.」。だってさ、

⬆コロちゃん騒ぎの数年間、大赤字だったじゃん。コロちゃんみたいなビジネスリスクを取ってる企業も当然存在するけど、わざわざそんなリスク僕は取りたくないんだもーん。いつ次のデンジャラスな感染症が流行るかなんてわかんないし。某中国が台湾とか沖縄に軍事侵攻開始したら海外旅行なんてイッキに需要どツボ級に落ち込みだろし。

配当も数年ゼロ配当で、クーポン券だけ優待券として株主に配ってるみたい。いらねー。こうゆう業態ってか業界は、中長期的な株式投資には不向きなんじゃないかなぁ。

「流行りモノ」とか「技術革新の速度が速すぎる業界」も、僕は怖いわね。

「タマゴッチ」が大流行したからって、『バンダイ』の株主にはなりたくないし、コロちゃんマスク欠品騒ぎでマスクメーカー株主になりたないし。デイトレーダーさんたちには格好のターゲットなんだろけど、そもそもデイトレードは「投資」ってより「利ざや稼ぎの取引」だから、僕には経験も知見も興味も無いんだもん。

僕の考える、「中長期な株式投資視点で『良い会社』」ってのはさ、

① 人類社会にとって20年先まで不可欠なものを扱ってる

➡石油とか銅とか、お薬とか半導体とか

➡タマゴッチは、不可欠じゃないわよね…

② 価格競争に巻き込まれない、巻き込まれにくいポジションだったり、供給量が限られるコモディティ

➡特許期間中の製薬とか、競合他社が無い/少ない、圧倒的なブランド力や製品力とか

➡「安いほうに発注する」みたいな自動車部品は価格競合の連続で利益率低いし、ブランド力があるiPhoneは1台10万円以上なのに格安スマホは1万円で売ってるし

③ できれば10%の営業利益率を維持しつつ、健全な企業財務状況で、有利子負債が過剰に多くない

➡そんな決算書の全部の数字を理解しなくても、例えば⬇を見る時に僕が気にするのは、有利子負債と利益剰余金の差。

例えば⬆だと、有利子負債が約3兆円多いじゃんね。うへー。自己資本比率も3割未満だし。

借金して、それを投資に廻して利益稼ぐってのは企業として間違ってないけど、中長期的な投資をするってことは環境変化のリスクが高いじゃんね。

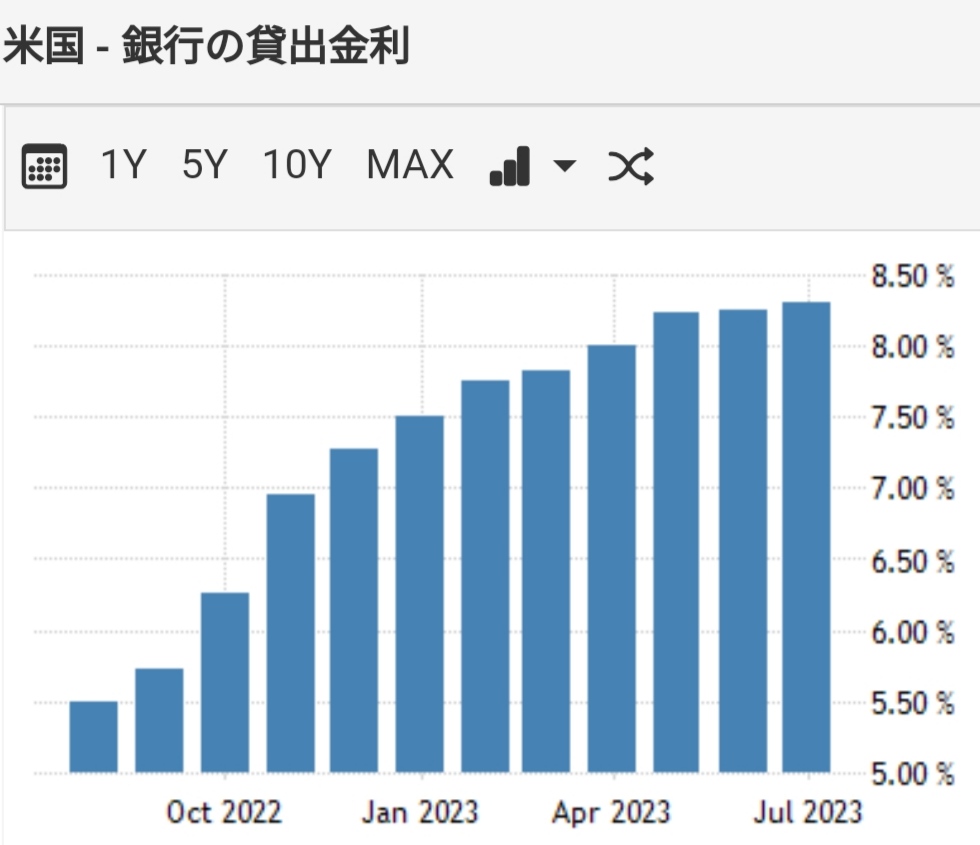

インフレが加速して銀行からの借り入れ金利が急激に上がったり、市場環境変化で売上激減して大赤字が出たり、そんな時に有利子負債がデカいってのは、僕はイヤなのよね。

同じ企業の20年度・21年度はコロちゃん影響とかもあって営業利益赤字だし、今期23年度はコロちゃん明けてるのに営業利益率の予想は3.56%。これって、今のアメリカの銀行貸し出し金利8.3%、大手企業でも6%/年以上だろうから…

もし日銀がヤケクソになって公定金利をぐいぐい上げたら… 恐怖でしかないじゃんね。3兆円も有利子負債があるんだもん。営業利益が赤字の年もあるってのに。

ちなみに、大昔は競合だった名古屋の自動車メーカーだと、

自己資本比率は38%。まずまずだし、有利子負債と利益剰余金はほぼトントン。安心じゃんね。

そして、某社は20年度・21年度が営業赤字だったのに… 不思議じゃんね。営業利益率も各年度で大きく上回ってるし。今期24年度の予想は8.16%。自動車メーカーとしては悪くなけど、それでも10%には届かないんだから。自動車業界は厳しい競争市場ってことじゃんね。

ちなみに、僕が株主の日本企業の今期営業利益率予想は、

キヤノン 9.06%

東海カーボン 11.22%

マブチモーター 8.23%

日本触媒 4.28%

日工 4.32%

キャリアリンク 11.22%

ね、営業利益率10%超えてるって、結構凄いことなのよ。特にメーカー系だとね。

キャリアリンクは派遣アルバイトたちから上前をハネてるだけで、大型設備投資とか不要だし、営業利益上げやすい業種よね。

高利益率で有名な『キーエンス』は54.31%。有利子負債はゼロ。誰でも知ってる超大型企業『トヨタ自動車』より全然魅力的な会社じゃんね。

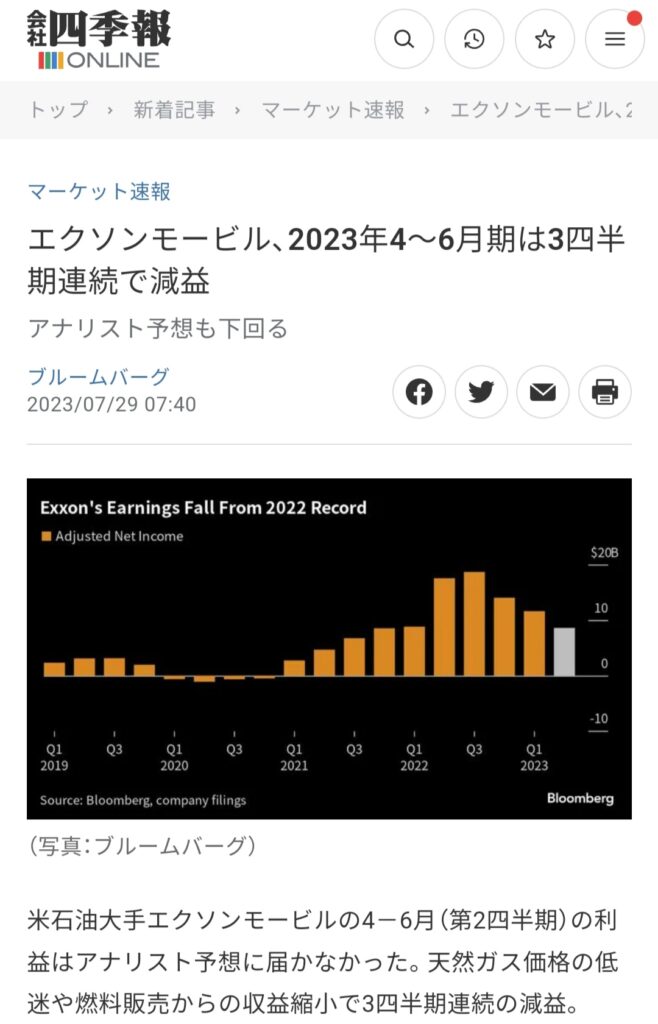

ちなみに、今期は大幅減益だってこないだの四半期決算発表で騒がれた『エクソンモービル』。

減益っていっても、今期の営業利益率予想は10.52%。ははは〜。油吹き出る油田の権益持ってるって、ゴージャスなビジネスじゃんね。

ってわけで、ざっくりだけど、これら3つ⬇なの。単純でしょ?

① 人類社会にとって20年先まで不可欠なものを扱ってる

② 価格競争に巻き込まれない、巻き込まれにくいポジションだったり、供給量が限られるコモディティ

③ できれば10%程度以上の営業利益率を維持しつつ、健全な企業財務状況で、有利子負債が過剰に多くない

だからさ、みんな大好きな『ETF』とか、なんで(投資家視点で)カスみたいな企業も含まれてる福袋みたいなもんに投資すんのか、僕には理解できないもん。

で、でもね、『良い会社』と『良い投資先』はイコールじゃないじゃんね。

⬆の①②③で自分なりに選んだ『良い会社』の株主になるためにかかるコスト、「株価」も大事じゃんね。それと配当もね。

でも、僕が大事だと思うのは、まず『良い会社』を精査して見分けることじゃんね。ダメな会社の株価が大安売りしてようと、配当大盤振る舞いしてようと、株主=オーナーにはなりたくないじゃんね。少なくとも中長期的な株式投資には適さないじゃんね、ダメ企業。

ってわけで、『良い会社』の中から『良い投資先・良い投資タイミング』については、また今度ね。だって、日が落ちる前後でサーフィンしにいくんだもん。行ってきま〜す!

コメント